Es lo que tienen los bares, empiezas tomándote una copa y acabas queriendo comprar el bar cuando no te quieren poner la penúltima porque tú eres el rey del barrio. Así, apoyados en una barra se han resuelto todos los problemas del mundo en tres patadas, y el que no los vea resueltos que se pida otra cerveza

“ … y ponme unas olivitas niño, que las cortezas estaban rancias...” que verá como todo mejora.

En una de esas conversaciones el otro día tuve una “acalorada” discusión con un amigo sobre los bancos y la economía. Y montamos el pollo. Yo no soy un especialista en economía ni de lejos, pero me suelo basar por principios básicos con los banco como

“Procura no deber nada y nada tendrás que pagar” o

“cuanto antes devuelvas lo que debes, menos tendrás que pagar de intereses”. Sí, sé que hay hackers que hacen ingeniería financiera, y que jugando con los impuestos que tienes que pagar y el mercado son capaces de hacer maravillas, pero yo para estos asuntos soy muy dummy y acepto los consejos solo de los expertos con cuidado y con cuentagotas, que tampoco tengo que preocuparme tanto, que para mover los 2 o 3 milloncejos de Euros que tengo en el banco tampoco hay que molestarse tanto.

El caso es que la discusión la tuvimos entre dos informáticos y versaba sobre devolver la pasta anticipadamente de una hipoteca, es decir, adelantar unas cantidades y reducir tiempo. Uno, al que llamaremos

nobody_1 sostenía que cuanto antes se devolviera la pasta "better than better" y el otro, al que llamaremos

nobody_2, decía que convenía esperar a que los intereses estuvieran altos para quitarse más cuotas.

"WTF?", pensó

nobody_1.

Tras discutir como se discute en los bares,

nobody_2 mandó un fichero Excel que hace una simulación del cuadro de amortización de una hipoteca. En esa hoja Excel puedes poner los capitales, los intereses, y obtienes los resultados de lo que has pagado, lo que te queda, lo que llevas de intereses, etcétera. Como es un fichero muy currado, tiene la gracia de que permite hacer aportaciones a cuenta para reducir tiempo. En ese fichero se demostraba que era conveniente esperar a que los tipos de interés estuvieran altos.

nobody_1, que como ya habréis supuesto, soy yo, flipó en colores, así que tuve que dedicar 45 minutos de mi tiempo, en encontrar la explicación de la situación.

El culpable era el Excel que piensa por tí.

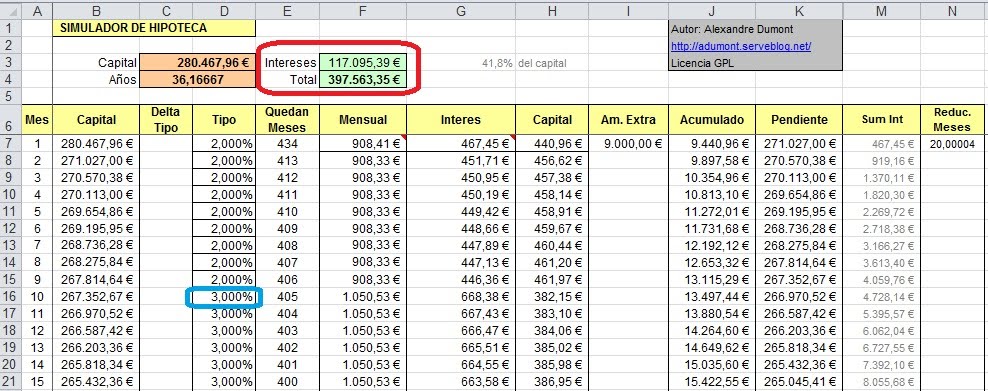

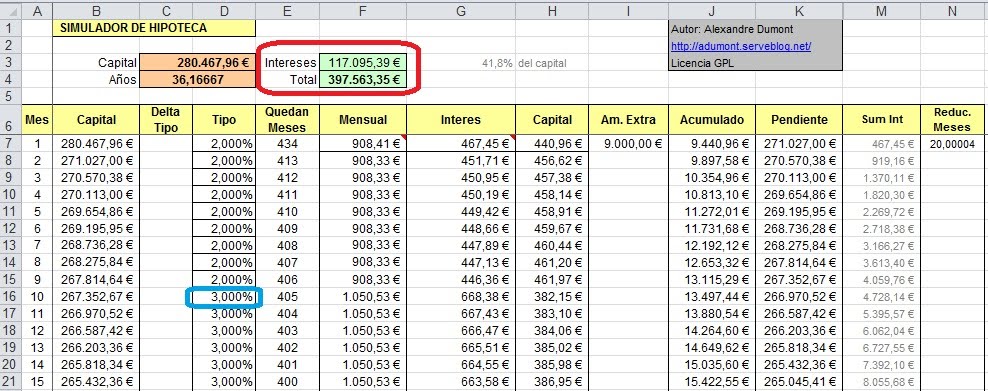

Para explicaros el ejemplo, vamos a poner este caso en el que tenemos un hipotecón de un pastizal al cual, por poner un ejemplo, sabemos que en el mes 10 sube el interés del 2,00 % al 3,00 %. En este caso, el Total a pagar, es decir, capital + Intereses, sale por 397.563,35 € en algo más de 36,1 año.

Caso 0: El Hipotecón Supongamos un suponer que

nobody_2 ha ahorrado una bonita cantidad de 50.000 € a base de quitarse

“pequeños placeres de la vida” y quiere entregarlos a cuenta. Lo que

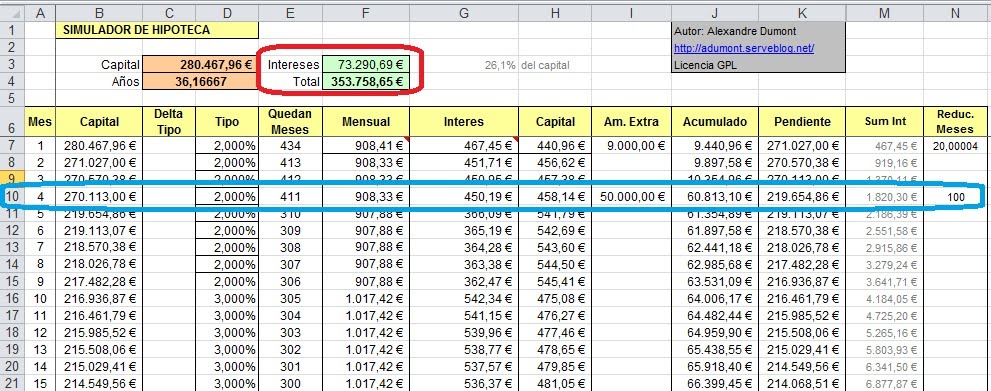

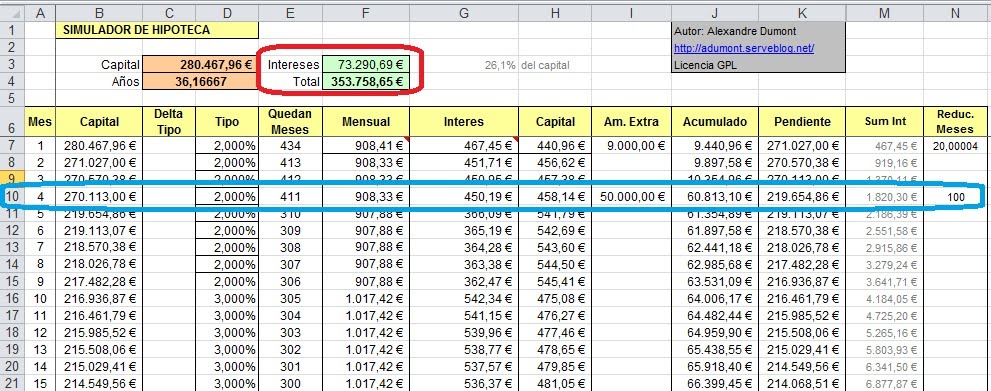

nobody_1 propuso fue aplicar los principios básicos, es decir, cuanto antes devuelvas mejor. Con lo que se obtendría, según el fichero Excel del simulador, lo siguiente.

Caso 1: Devolvemos 50.000 € cuanto antesComo se puede ver, el total a pagar según esta simulación sería de 353.758,65 €, con lo que te ahorras casi 45.000 euracos de intereses.

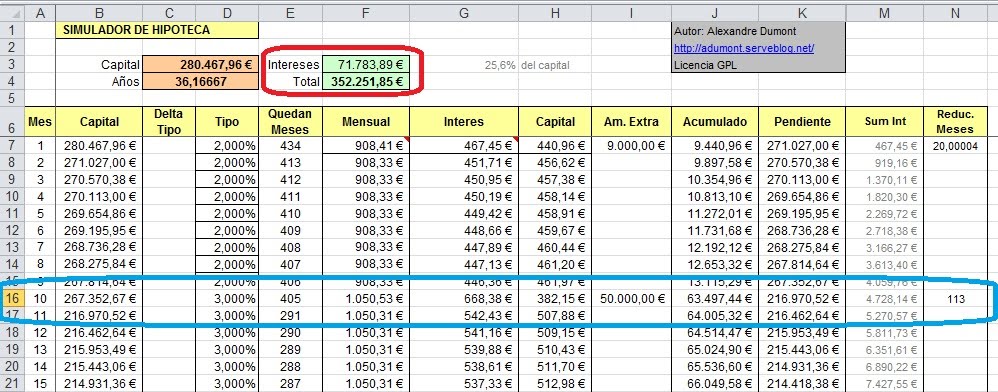

Por el contrario, lo que nobody_2 decía es que es mejor esperar al mes en que suben los intereses, es decir, al mes 10. Si se hace esa aportación durante el mes 10 se obtiene el siguiente resultado.

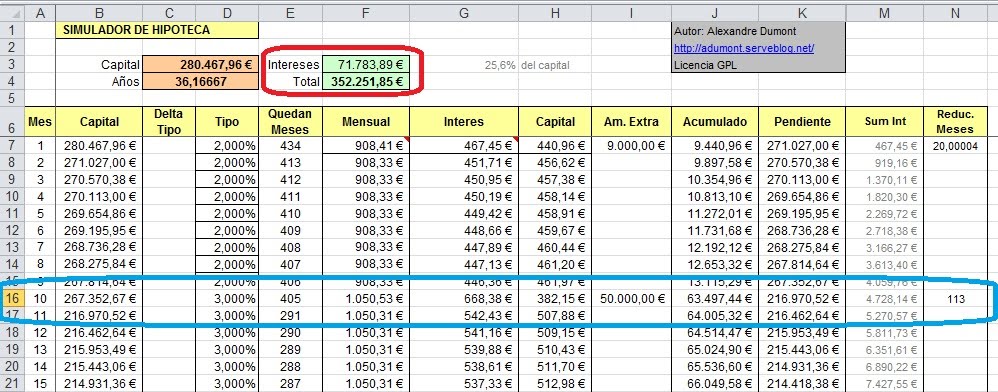

Caso 2: Aportamos 50.000 € cuando sube el interésY… joder! Sale una cantidad de 352.251,85 €, es decir, que se ahorraría 1.500 € más si espera al mes 10.

Como podéis imaginar, entre informáticos, que lo diga un Excel tiene su importancia, pero no tenía lógica. Así que ahí comenzó el misterio. Sí, si eres economista seguro que lo resuelves en un plisplas, pero nostros somos hombres de computadoras...

Al final, la respuesta es tan sencilla como volver a aplicar los principios básicos bancarios, devolver lo menos que se pueda y cuanto antes. El fichero Excel, cuando se hace una aportación de capital, calcula los meses que te quitas, aplicando el valor de la cuota que estás pagando ese mes, es decir, en el Caso 1, lo aplica con la cuota de 908,33 €, mientras que en el Caso 2, lo aplica con una cuota de 1.050,53 €, es decir, devuelves más dinero cada mes, con lo que la reducción en tiempo es 13 meses mayor. Al devolver en menos tiempo, pagas menos intereses. Esa es la respuesta al misterio.

Sin embargo, en los bancos, cuando tú haces una aportación de capital y una reducción en tiempo, se produce una regularización de la hipoteca donde puedes ponerte una nueva cuota, mayor o menor, que la que tenías, para reducir más o menos meses. Esto lo sé por experiencia personal, ya que yo, como me he forrado en estos años, he reducido hipoteca y me he subido la cuota para acabar cuanto antes.

En este ejemplo, para poder compararlo en igualdad, habría que hacer lo siguiente. Vamos a suponer que devuelves la cuota como en el Caso 1, es decir,

“cuanto antes”. Hasta ese punto has pagado un total de 60.813,10, (tal y como se ve en la columna de acumulado del mes 4) más 1.820,30 €, (tal y como se ve en la columna de intereses del mes 4). Es decir, hasta ese punto has pagado 62.633,4 €.

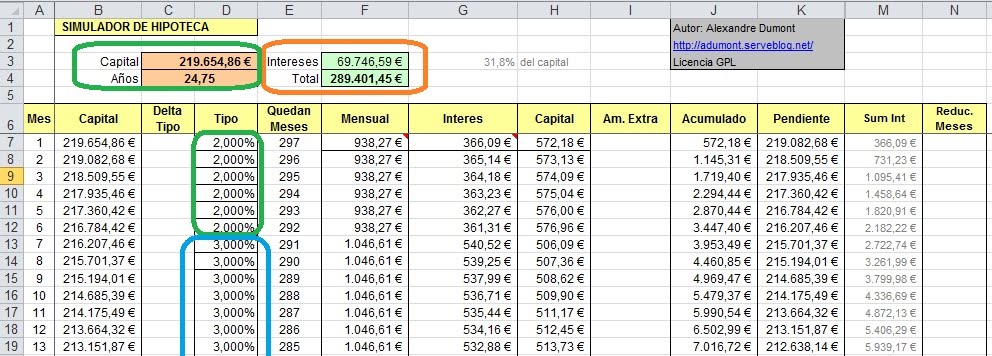

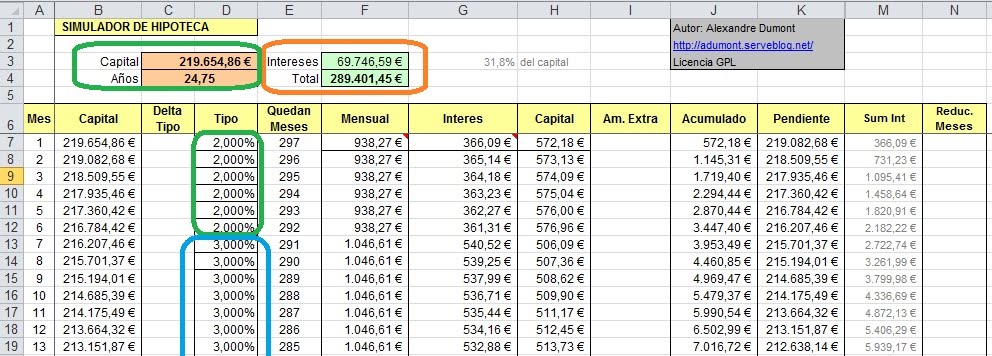

Ahora, si quieres comparar con el Caso 2, deberías regularizar tu hipoteca para pagar todo lo que debes exactamente en el mismo número de meses que en el Caso 2. Así, en el caso 2, la hipoteca se devuelve en un total de 301 meses, con lo que deberíamos hacer una comparación con los 301 meses. Para ello, en el Caso 1 hemos hecho un cálculo de los 4 primeros meses, con lo que nos quedarían 297 meses que simular, en los que deberíamos aplicar el valor de lo que nos falta por devolver de capital, que se ve en la columna pendiente del Caso 1 en el mes 4, es decir, 219.654,86 €, y sabemos que los 6 primeros meses de este nuevo tramo tendremos un 2,00% de intereses nada más. El resultado de este caso sería el siguiente:

Caso 3: Devolvemos lo que nos queda del Caso 1 en los mismos meses que el Caso 2Como se puede ver, en este Caso 3, al final se pagarán 289.401,45 €, con lo que para saber cuánto pagarías en total si devuelves el dinero

“sin esperar” a que suban los intereses, se obtiene un total de 289.401,45 € más lo pagado en el Caso 1, que era de 62.633,4 €. Esto da una bonita cantidad de 352.034,85 €.

Si comparamos esta cantidad con la que se obtenía en el caso 1 (352.251,85 €) resulta que te has ahorrado 217 €.

En esto de devolver dinero en las hipotecas hay muchas fórmulas y muchos cálculos, suele ser conveniente devolver al principio porque es cuando más intereses se pagan o devolver en función de la legislación actual y la situación personal.

Lo que quiero contar con esta historieta, es que, igual que tenemos gente que no sabe que se mete a Informático, los informáticos tenemos que dejar esto en manos de los que saben y yo, para resolver el misterio que me planteó este Excel tuve que pedir ayuda a alguien que sabía de economía más que yo. Así que, no te sientas un día como el King de las finanzas porque te hayas bajado un Excel, consulta con tu farmacéutico.

Saludos Malignos!

DragonJAR

DragonJAR 8.8 Chile

8.8 Chile Ekoparty

Ekoparty e-Hack MX

e-Hack MX  AREA 51

AREA 51  Comunidad Dojo Panamá

Comunidad Dojo Panamá  ARPAHE SOLUTIONS

ARPAHE SOLUTIONS